Ⅱ.居住用賃貸建物の取得等に係る消費税の仕入税額控除制度の適正化

1.居住用賃貸建物の取得等に係る仕入税額控除の制限

事業者が、国内において行う居住用賃貸建物(住宅の貸付けの用に供しないことが明らかな建物※1以外の建物であって高額特定資産又は調整対象自己建設高額資産※2に該当するもの)に係る課税仕入れ等の税額については、仕入税額控除の対象としないこととされました。

| ※1 | 住宅の貸付けの用に供しないことが明らかな建物とは、建物の構造や設備等の状況により住宅の貸付けの用に供しないことが客観的に明らかなものをいい、例えば、その全てが店舗である建物など建物の設備等の状況により住宅の貸付けの用に供しないことが明らかな建物が該当します。 | ||

| ※2 | 高額特定資産及び調整対象自己建設高額資産の意義については、後掲Ⅳの※1、※3をそれぞれ参照ください。 | ||

|

|||

【適用開始時期】令和2年10月1日以後に行われる居住用賃貸建物の課税仕入れ等の税額について適用されます。

【経過措置】令和2年3月31日までに締結した契約に基づき令和2年10月1日以後に行われる居住用賃貸建物の課税仕入れ等については、上記の制限は適用されません。

2.居住用賃貸建物の取得等に係る消費税額の調整

上記1「居住用賃貸建物の取得等に係る仕入税額控除の制限」の適用を受けた「居住用賃貸建物」について、次のいずれかに該当する場合には、仕入控除税額を調整することとされました。

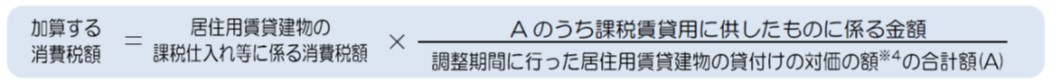

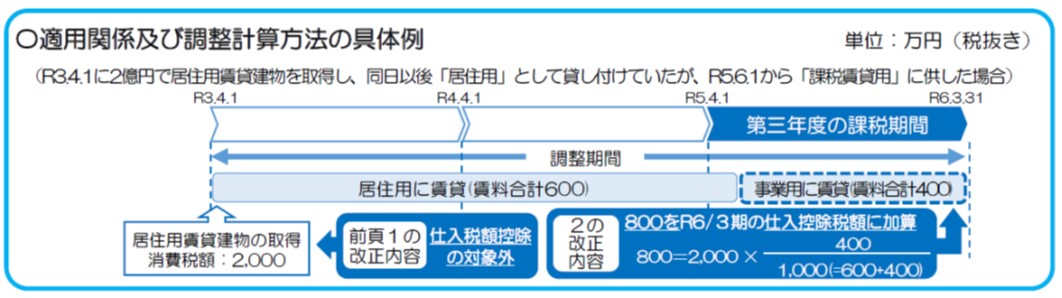

◆第三年度の課税期間※1の末日にその居住用賃貸建物を有しており、かつ、その居住用賃貸建物の全部又は一部を調整期間※2に課税賃貸用※3に供した場合

⇒次の算式で計算した消費税額を第三年度の課税期間の仕入控除税額に加算

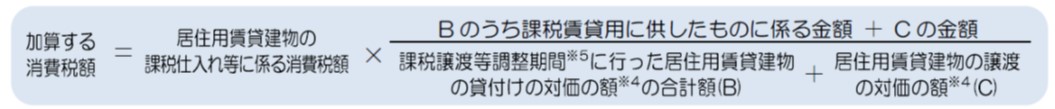

◆その居住用賃貸建物の全部又は一部を調整期間に他の者に譲渡した場合

⇒次の算式で計算した消費税額を譲渡した日の属する課税期間の仕入控除税額に加算

| ※1 | 第三年度の課税期間とは、居住用賃貸建物の仕入れ等の日の属する課税期間の初日以後3年を経過する日の属する課税期間をいいます。 |

| 2 | 調整期間とは、居住用賃貸建物の仕入れ等の日から第三年度の課税期間の末日までの間をいいます。 |

| 3 | 課税賃貸用とは、非課税とされる住宅の貸付け以外の貸付けの用をいいます。 |

| 4 | 対価の額は税抜き金額で、この対価の額について値引き等(対価の返還等)がある場合には、その金額を控除した残額で計算します。 |

| 5 | 課税譲渡等調整期間とは、居住用賃貸建物の仕入れ等の日からその居住用賃貸建物を他の者に譲渡した日までの間をいいます。 |

出所:国税庁