問119 当社は、事業者に対して食料品及び日用雑貨の卸売を行っています。取引先と販売奨励金に係る契約を締結しており、一定の商品を対象として、取引高に応じて、取引先に販売奨励金を支払うこととしています。また、販売奨励金の精算に当たっては、当月分の請求書において、当月分の請求金額から前月分の販売奨励金の金額を控除する形式で行っています。販売奨励金の対象となる商品に飲食料品とそれ以外の資産が含まれている場合、区分記載請求書等保存方式における請求書等としては、当該販売奨励金の額を税率ごとに区分して記載する必要があるのでしょうか。

【答】

ご質問の販売奨励金は、貴社の売上げに係る対価の返還等に該当し、取引先の仕入れに係る対価の返還等に該当します。

売上げに係る対価の返還等を行った事業者については、その売上げに係る対価の返還等の対象となった取引の事実に基づいて、適用される税率を判断することとなり、その金額が合理的に区分されていないときは、その対象となった課税資産の譲渡等の内容に応じて税率ごとにあん分し、区分することとなります(改正法附則34②、改正令附則8①)。

また、仕入れに係る対価の返還等を受けた事業者については、その仕入れに係る対価の返還等の対象となった取引の事実に基づいて、適用される税率を判断することとなり、その金額が合理的に区分されていないときは、その対象となった課税仕入れの内容に応じて税率ごとにあん分し、区分することとなります(改正法附則34②、改正令附則7)。

こうした売上げに係る対価の返還等を行った場合や仕入れに係る対価の返還等を受けた場合、一定の事項が記載された請求書等の保存は求められていませんが、次の事項等を記載した帳簿を保存する必要があります(消法38②、58、消令58、71、改正令附則8②、消規27、改正省令附則11)。

① 売上げに係る対価の返還等

・売上げに係る対価の返還等に係る課税資産の譲渡等が軽減対象資産の譲渡等である場合には、資産の内容及びその旨

・税率ごとに区分した売上げに係る対価の返還等をした金額

② 仕入れに係る対価の返還等

・仕入れに係る対価の返還等が他の者から受けた軽減対象資産の譲渡等に係るものである場合には、資産の内容及びその旨

したがって、貴社及び取引先は、それぞれ、上記①又は②の事項を帳簿に記載し、税率ごとに区分した販売奨励金に係る消費税額を計算する必要があります。

このようなことを踏まえ、請求書等の記載についての対応をご検討ください。

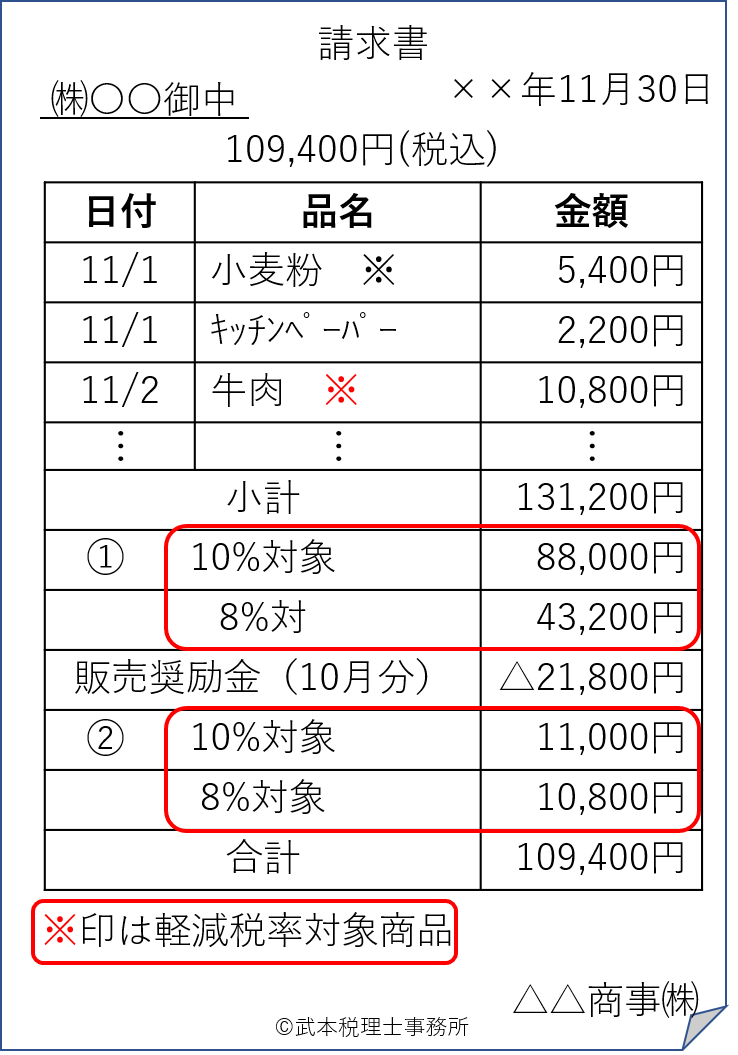

(参考) 税率ごとの販売奨励金の記載例

① 税率ごとに合計した課税資産の譲渡の等の対価の額(税込み)を記載

② 税率ごとの販売奨励金の額を記載

出所:国税庁

消費税法より抜粋

消法38

(売上げに係る対価の返還等をした場合の消費税額の控除)

第三十八条 事業者(第九条第一項本文の規定により消費税を納める義務が免除される事業者を除く。)が、国内において行つた課税資産の譲渡等(第七条第一項、第八条第一項その他の法律又は条約の規定により消費税が免除されるものを除く。)につき、返品を受け、又は値引き若しくは割戻しをしたことにより、当該課税資産の譲渡等の対価の額(第二十八条第一項に規定する対価の額をいう。)と当該対価の額に百分の八を乗じて算出した金額との合計額(以下この項及び第三十九条において「税込価額」という。)の全部若しくは一部の返還又は当該課税資産の譲渡等の税込価額に係る売掛金その他の債権の額の全部若しくは一部の減額(以下この項から第四項までにおいて「売上げに係る対価の返還等」という。)をした場合には、当該売上げに係る対価の返還等をした日の属する課税期間の課税標準額に対する消費税額から当該課税期間において行つた売上げに係る対価の返還等の金額に係る消費税額(当該返還をした税込価額又は当該減額をした債権の額に百八分の六・三を乗じて算出した金額をいう。次項において同じ。)の合計額を控除する。

2 前項の規定は、事業者が当該売上げに係る対価の返還等をした金額の明細を記録した帳簿を保存しない場合には、当該保存のない売上げに係る対価の返還等に係る消費税額については、適用しない。ただし、災害その他やむを得ない事情により当該保存をすることができなかつたことを当該事業者において証明した場合は、この限りでない。

3 相続により被相続人の事業を承継した相続人が被相続人により行われた課税資産の譲渡等につき売上げに係る対価の返還等をした場合には、その相続人が行つた課税資産の譲渡等につき売上げに係る対価の返還等をしたものとみなして、前二項の規定を適用する。

4 前項の規定は、合併により事業を承継した合併法人が被合併法人により行われた課税資産の譲渡等につき売上げに係る対価の返還等をした場合又は分割により事業を承継した分割承継法人が分割法人により行われた課税資産の譲渡等につき売上げに係る対価の返還等をした場合について準用する。

5 前二項に定めるもののほか、第二項に規定する帳簿の記録及び保存に関する事項その他第一項の規定の適用に関し必要な事項は、政令で定める。

消法58

(帳簿の備付け等)

第五十八条 事業者(第九条第一項本文の規定により消費税を納める義務が免除される事業者を除く。)又は特例輸入者は、政令で定めるところにより、帳簿を備え付けてこれにその行つた資産の譲渡等又は課税仕入れ若しくは課税貨物(他の法律又は条約の規定により消費税が免除されるものを除く。第六十条において同じ。)の保税地域からの引取りに関する事項を記録し、かつ、当該帳簿を保存しなければならない。

消費税法施行令より抜粋

消令58

(売上げに係る対価の返還等に係る帳簿の記載事項等)

第五十八条 法第三十八条第一項の規定の適用を受けようとする事業者は、次に掲げる事項(売上げに係る対価の返還等(同項に規定する売上げに係る対価の返還等をいう。以下この項において同じ。)が第四十九条第四項各号に掲げる事業に係るものである場合には、第二号から第四号までに掲げる事項)を帳簿に整然と、かつ、明瞭に記録しなければならない。

一 売上げに係る対価の返還等を受けた者の氏名又は名称

二 売上げに係る対価の返還等を行つた年月日

三 売上げに係る対価の返還等の内容

四 売上げに係る対価の返還等をした金額

2 前項に規定する事業者は、同項の規定により記録した帳簿を整理し、これをその閉鎖の日の属する課税期間の末日の翌日から二月(清算中の法人について残余財産が確定した場合には一月とする。次項において同じ。)を経過した日から七年間、当該事業者の納税地又はその取引に係る事務所、事業所その他これらに準ずるものの所在地に保存しなければならない。

3 前項に規定する課税期間の末日の翌日から二月を経過した日から五年を経過した日以後の期間における同項の規定による保存は、財務大臣の定める方法によることができる。

消令71

(帳簿の備付け等)

第七十一条 事業者(法第九条第一項本文の規定により消費税を納める義務が免除される事業者を除く。)は、帳簿を備え付けてこれにその行つた資産の譲渡等又は課税仕入れ若しくは課税貨物(法律又は条約の規定により消費税が免除されるものを除く。以下この章において同じ。)の保税地域からの引取りに関する財務省令で定める事項を整然と、かつ、明瞭に記録しなければならない。

2 前項に規定する事業者は、同項の規定により記録した帳簿を整理し、これをその帳簿の閉鎖の日の属する課税期間の末日の翌日から二月(清算中の法人について残余財産が確定した場合には一月とする。第五項において同じ。)を経過した日から七年間、当該事業者の納税地又はその事業に係る事務所、事業所その他これらに準ずるものの所在地に保存しなければならない。

3 法第五十八条に規定する特例輸入者(第一項に規定する事業者で法第三十七条第一項の規定の適用を受けない者を除く。次項において「特例輸入者」という。)は、帳簿を備え付けてこれに課税貨物(関税法第七条の二第二項(特例申告)に規定する特例申告に係る課税貨物(次項において「特例申告貨物」という。)に限る。)の保税地域からの引取りに関する財務省令で定める事項を整然と、かつ、明瞭に記録しなければならない。

4 特例輸入者は、前項の規定により記録した帳簿を整理し、これをその特例申告貨物の輸入の許可の日の属する月の翌月末日の翌日から七年間、当該特例輸入者の本店若しくは主たる事務所若しくは当該特例申告貨物の輸入取引に係る事務所、事業所その他これらに準ずるものの所在地又は当該特例輸入者の住所地に保存しなければならない。

5 第二項の規定による帳簿の保存は同項に規定する課税期間の末日の翌日から二月を経過した日から、前項の規定による帳簿の保存は同項に規定する輸入の許可の日の属する月の翌月末日の翌日から、それぞれ五年を経過した日以後の期間においては、財務大臣の定める方法によることができる。

消費税法施行規則より抜粋

消規27

(帳簿の記載事項等)

第二十七条 令第七十一条第一項に規定する財務省令で定める事項は、次に掲げる事項とする。

一 国内において行つた資産の譲渡等(特定資産の譲渡等に該当するものを除く。以下この項及び第三項において同じ。)に係る事項のうち次に掲げるもの

イ 資産の譲渡等の相手方の氏名又は名称

ロ 資産の譲渡等を行つた年月日

ハ 資産の譲渡等に係る資産又は役務の内容(法第三十七条第一項の規定の適用を受ける事業者にあつては、当該資産の譲渡等が課税資産の譲渡等(法第七条第一項、第八条第一項その他の法律又は条約により消費税が免除されるものを除く。)である場合は、令第五十七条第五項第一号から第六号までに掲げる事業の種類を含む。)

ニ 資産の譲渡等の対価の額(対価として収受し、又は収受すべき一切の金銭又は金銭以外の物若しくは権利その他経済的な利益の額とし、当該資産の譲渡等が課税資産の譲渡等に該当する場合には、当該課税資産の譲渡等に係る消費税額及び地方消費税額(これらの税額に係る附帯税の額に相当する額を除く。)に相当する額を含むものとする。)

二 国内において行つた資産の譲渡等に係る対価の返還等(資産の譲渡等につき、返品を受け、又は値引き若しくは割戻しをしたことにより、当該資産の譲渡等の対価の額の全部若しくは一部の返還又は当該資産の譲渡等の対価の額に係る売掛金その他の債権の額の全部若しくは一部の減額をすることをいい、法第三十八条第一項に規定する売上げに係る対価の返還等を除く。以下この号において同じ。)に係る事項のうち次に掲げるもの

イ 資産の譲渡等に係る対価の返還等を受けた者の氏名又は名称

ロ 資産の譲渡等に係る対価の返還等をした年月日

ハ 資産の譲渡等に係る対価の返還等の内容

ニ 資産の譲渡等に係る対価の返還等をした金額

三 仕入れに係る対価の返還等(法第三十二条第一項に規定する仕入れに係る対価の返還等をいい、法第三十八条の二第一項に規定する特定課税仕入れに係る対価の返還等を除く。以下この号において同じ。)に係る事項のうち次に掲げるもの

イ 仕入れに係る対価の返還等をした者の氏名又は名称

ロ 仕入れに係る対価の返還等を受けた年月日

ハ 仕入れに係る対価の返還等の内容

ニ 仕入れに係る対価の返還等を受けた金額

四 保税地域からの引取りに係る課税貨物に係る消費税額(附帯税の額に相当する額を除く。)の全部又は一部につき、法律の規定により還付を受ける場合における当該課税貨物に係る事項のうち次に掲げるもの

イ 保税地域の所在地を所轄する税関の名称

ロ 当該還付を受けた年月日

ハ 課税貨物の内容

ニ 当該還付を受けた消費税額

五 法第三十九条第一項に規定する事実(以下この号において「貸倒れ」という。)に係る事項のうち次に掲げるもの

イ 貸倒れの相手方の氏名又は名称

ロ 貸倒れがあつた年月日

ハ 貸倒れに係る課税資産の譲渡等に係る資産又は役務の内容

ニ 貸倒れにより領収をすることができなくなつた金額

2 法第三十条第九項第一号に規定する事業を営む者は、当該事業に係る前項第一号イ及び第二号イに掲げる事項については、同項第一号及び第二号の規定にかかわらず、これらの事項の記録を省略することができる。

3 小売業その他これに準ずる事業で不特定かつ多数の者に資産の譲渡等を行う事業者の現金売上げに係る資産の譲渡等については、第一項第一号の規定にかかわらず、同号イからニまでに掲げる事項に代え、課税資産の譲渡等(法第三十七条第一項の規定の適用を受ける事業者にあつては、令第五十七条第五項第一号から第六号までに掲げる事業の種類ごとの課税資産の譲渡等)と課税資産の譲渡等以外の資産の譲渡等に区分した日々の現金売上げのそれぞれの総額によることができる。

4 法第三十七条第一項の規定の適用を受ける事業者は、同項の規定の適用を受ける課税期間においては、第一項第三号及び第四号に掲げる事項については、同項第三号及び第四号の規定にかかわらず、これらの事項の記録を省略することができる。

5 令第七十一条第三項に規定する財務省令で定める事項は、次に掲げる事項とする。

一 課税貨物に係る輸入の許可(関税法第六十七条(輸出又は輸入の許可)の規定による輸入の許可をいう。次項において同じ。)の年月日及びその許可書の番号

二 課税貨物の内容

三 課税貨物に係る消費税の課税標準である金額

6 前項各号に掲げる事項の全部又は一部が関税法施行令(昭和二十九年政令第百五十号)第四条の十二第二項(帳簿の記載事項等)の書類又は輸入の許可があつたことを証する書類に記載されている場合であつて、令第七十一条第三項に規定する特例輸入者が、これらの書類を整理して保存するときは、前項の規定にかかわらず、当該全部又は一部の事項の帳簿への記録を省略することができる。

附則〔平成二八年三月三一日法律第一三号抄〕より抜粋

改正法附則34

(三十一年軽減対象資産の譲渡等に係る税率等に関する経過措置)

第三十四条 事業者が、平成三十一年十月一日(以下附則第四十条までにおいて「三十一年適用日」という。)から三十五年施行日の前日までの間に国内において行う課税資産の譲渡等(消費税法第二条第一項第九号に規定する課税資産の譲渡等をいい、同項第八号の二に規定する特定資産の譲渡等に該当するものを除く。以下附則第五十二条までにおいて同じ。)のうち次に掲げるもの(以下附則第三十九条までにおいて「三十一年軽減対象資産の譲渡等」という。)及び保税地域(同項第二号に規定する保税地域をいう。以下附則第四十六条までにおいて同じ。)から引き取られる課税貨物(同項第十一号に規定する課税貨物をいう。以下同条までにおいて同じ。)のうち第一号に規定する飲食料品に該当するものに係る消費税の税率は、同法第二十九条の規定にかかわらず、百分の六・二四とする。

一 飲食料品(食品表示法(平成二十五年法律第七十号)第二条第一項に規定する食品(酒税法(昭和二十八年法律第六号)第二条第一項に規定する酒類を除く。以下この号において単に「食品」という。)をいい、食品と食品以外の資産が一の資産を形成し、又は構成しているもののうち政令で定める資産を含む。以下この号において同じ。)の譲渡(次に掲げる課税資産の譲渡等は、含まないものとする。)

イ 飲食店業その他の政令で定める事業を営む者が行う食事の提供(テーブル、椅子、カウンターその他の飲食に用いられる設備のある場所において飲食料品を飲食させる役務の提供をいい、当該飲食料品を持帰りのための容器に入れ、又は包装を施して行う譲渡は、含まないものとする。)

ロ 課税資産の譲渡等の相手方が指定した場所において行う加熱、調理又は給仕等の役務を伴う飲食料品の提供(老人福祉法(昭和三十八年法律第百三十三号)第二十九条第一項に規定する有料老人ホームその他の人が生活を営む場所として政令で定める施設において行う政令で定める飲食料品の提供を除く。)

二 一定の題号を用い、政治、経済、社会、文化等に関する一般社会的事実を掲載する新聞(一週に二回以上発行する新聞に限る。)の定期購読契約(当該新聞を購読しようとする者に対して、当該新聞を定期的に継続して供給することを約する契約をいう。)に基づく譲渡

2 三十一年適用日から三十五年施行日の前日までの間における消費税法第三十条、第三十二条、第三十六条、第三十八条、第三十九条、第四十三条、第四十五条及び第四十七条の規定の適用については、次の表の上欄に掲げる同法の規定中同表の中欄に掲げる字句は、それぞれ同表の下欄に掲げる字句とする。この場合において、読み替えられたこれらの規定は、この附則に別段の定めがあるものを除き、三十一年適用日以後に国内において事業者が行う資産の譲渡等(同法第二条第一項第八号に規定する資産の譲渡等をいう。以下附則第五十条までにおいて同じ。)及び三十一年適用日以後に国内において事業者が行う課税仕入れ(同項第十二号に規定する課税仕入れをいう。以下附則第五十三条までにおいて同じ。)並びに三十一年適用日以後に保税地域から引き取られる課税貨物に係る消費税について適用し、三十一年適用日前に国内において事業者が行った資産の譲渡等及び三十一年適用日前に国内において事業者が行った課税仕入れ並びに三十一年適用日前に保税地域から引き取った課税貨物に係る消費税については、なお従前の例による。

| 第三十条第一項 | 百十分の七・八 | 百十分の七・八(当該課税仕入れが他の者から受けた三十一年軽減対象資産の譲渡等(所得税法等の一部を改正する法律(平成二十八年法律第十五号)附則第三十四条第一項に規定する三十一年軽減対象資産の譲渡等をいう。以下この章において同じ。)に係るものである場合には、百八分の六・二四) |

| 第三十条第八項第一号ハ | 内容 | 内容(当該課税仕入れが他の者から受けた三十一年軽減対象資産の譲渡等に係るものである場合には、資産の内容及び三十一年軽減対象資産の譲渡等に係るものである旨) |

| 第三十条第九項第一号ハ | 内容 | 内容(当該課税資産の譲渡等が三十一年軽減対象資産の譲渡等である場合には、資産の内容及び三十一年軽減対象資産の譲渡等である旨) |

| 第三十条第九項第一号ニ | 課税資産の譲渡等の | 税率の異なるごとに区分して合計した課税資産の譲渡等の |

| 第三十条第九項第二号ニ | 内容 | 内容(当該課税仕入れが他の者から受けた三十一年軽減対象資産の譲渡等に係るものである場合には、資産の内容及び三十一年軽減対象資産の譲渡等に係るものである旨) |

| 第三十条第九項第二号ホ | 第一項 | 税率の異なるごとに区分して合計した第一項 |

| 第三十二条第一項第一号 | 百十分の七・八 | 百十分の七・八(当該仕入れに係る対価の返還等が他の者から受けた三十一年軽減対象資産の譲渡等に係るものである場合には、百八分の六・二四) |

| 第三十六条第一項 | 百十分の七・八 | 百十分の七・八(当該課税仕入れに係る棚卸資産が他の者から受けた三十一年軽減対象資産の譲渡等に係るものである場合又は当該課税貨物が所得税法等の一部を改正する法律(平成二十八年法律第十五号)附則第三十四条第一項第一号に規定する飲食料品に該当するものである場合には、百八分の六・二四) |

| 第三十八条第一項 | 百分の十 | 百分の十(当該課税資産の譲渡等が三十一年軽減対象資産の譲渡等である場合には、百分の八) |

| 百十分の七・八 | 百十分の七・八(当該売上げに係る対価の返還等が三十一年軽減対象資産の譲渡等に係るものである場合には、百八分の六・二四) | |

| 第三十九条第一項 | 百十分の七・八 | 百十分の七・八(当該税込価額が三十一年軽減対象資産の譲渡等に係るものである場合には、百八分の六・二四) |

| 第四十三条第一項第一号 | 課税資産の譲渡等に係る | 課税資産の譲渡等に係る税率の異なるごとに区分した |

| 第四十三条第一項第二号 | 課税標準額 | 税率の異なるごとに区分した課税標準額 |

| 第四十五条第一項第一号 | )に係る | )に係る税率の異なるごとに区分した |

| 第四十五条第一項第二号 | 課税標準額 | 税率の異なるごとに区分した課税標準額 |

| 第四十七条第一項第一号 | 数量及び | 数量、 |

| いう。) | いう。)及び税率 |

3 前項前段の規定の適用がある場合における消費税法第三十条第七項の規定の適用については、前項前段の規定による読替え前の同法第三十条第九項第一号に掲げる書類の交付を受けた事業者が、当該書類に係る課税資産の譲渡等の事実に基づき次に掲げる記載事項に係る追記をした当該書類を保存するときは、消費税法第三十条第七項に規定する請求書等の保存があるものとみなして、同項の規定を適用する。

一 消費税法第三十条第九項第一号ハに掲げる記載事項(当該記載事項のうち、課税資産の譲渡等が三十一年軽減対象資産の譲渡等である旨に限る。)

二 消費税法第三十条第九項第一号ニに掲げる記載事項

4 第一項の規定の適用を受ける三十一年軽減対象資産の譲渡等に係る課税仕入れ等の税額(消費税法第三十条第二項に規定する課税仕入れ等の税額をいう。)の計算方法その他前三項の規定の適用に関し必要な事項は、政令で定める。

附 則〔平成二八年二月二四日政令第四八号抄〕より抜粋

改正令附則7

(仕入れに係る対価の返還等を受けた金額に他の者から受けた三十一年軽減対象資産の譲渡等に係るものが含まれる場合の消費税額の計算の特例)

第七条 改正法附則第三十四条第二項前段の規定により読み替えられた消費税法第三十二条第一項の事業者が、同項に規定する仕入れに係る対価の返還等を受けた場合において、当該仕入れに係る対価の返還等を受けた金額が他の者から受けた課税資産の譲渡等(三十一年軽減対象資産の譲渡等に該当するものを除く。)に係る部分と三十一年軽減対象資産の譲渡等に係る部分とに合理的に区分されていないときは、当該仕入れに係る対価の返還等を受けた金額に、当該仕入れに係る対価の返還等に係る課税仕入れに係る支払対価の額(同法第三十条第一項に規定する課税仕入れに係る支払対価の額をいう。以下この条及び附則第十四条第三項において同じ。)の合計額のうちに三十一年軽減対象資産の譲渡等に係る課税仕入れに係る支払対価の額の占める割合を乗じて計算した金額を、当該三十一年軽減対象資産の譲渡等に係る部分の金額として、同法第三十二条第一項第一号の規定を適用する。

改正令附則8

(売上げに係る対価の返還等の金額に三十一年軽減対象資産の譲渡等に係るものが含まれる場合の消費税額の計算の特例等)

第八条 改正法附則第三十四条第二項前段の規定により読み替えられた消費税法第三十八条第一項に規定する事業者が、同項に規定する売上げに係る対価の返還等を行う場合において、当該売上げに係る対価の返還等の金額が課税資産の譲渡等(三十一年軽減対象資産の譲渡等に該当するものを除く。)に係る部分と三十一年軽減対象資産の譲渡等に係る部分とに合理的に区分されていないときは、当該売上げに係る対価の返還等に係る税込価額(同項に規定する税込価額をいう。以下この項及び次条において同じ。)に、当該売上げに係る対価の返還等に係る課税資産の譲渡等の税込価額の合計額のうちに三十一年軽減対象資産の譲渡等の税込価額の占める割合を乗じて計算した金額を、当該三十一年軽減対象資産の譲渡等に係る部分の金額として、同法第三十八条第一項の規定を適用する。

2 三十一年適用日から平成三十五年九月三十日までの間における消費税法施行令第五十八条第一項の規定の適用については、同項第三号中「の内容」とあるのは「に係る課税資産の譲渡等に係る資産又は役務の内容(当該売上げに係る対価の返還等に係る課税資産の譲渡等が三十一年軽減対象資産の譲渡等(所得税法等の一部を改正する法律(平成二十八年法律第十五号)附則第三十四条第一項に規定する三十一年軽減対象資産の譲渡等をいう。以下この号において同じ。)である場合には、資産の内容及び三十一年軽減対象資産の譲渡等である旨)」と、同項第四号中「売上げ」とあるのは「税率の異なるごとに区分した売上げ」とする。

附 則〔平成二八年三月三一日財務省令第二〇号〕より抜粋

改正省令附則11

(帳簿の記載事項等に関する経過措置)

第十一条 三十一年適用日から平成三十五年九月三十日までの間における消費税法施行規則第二十七条第一項及び第三項の規定の適用については、同条第一項第一号ハ中「内容」とあるのは「内容(当該資産の譲渡等が三十一年軽減対象資産の譲渡等(所得税法等の一部を改正する法律(平成二十八年法律第十五号)附則第三十四条第一項に規定する三十一年軽減対象資産の譲渡等をいう。以下この条において同じ。)である場合には、資産の内容及び三十一年軽減対象資産の譲渡等である旨)」と、同号ニ中「資産の譲渡等の」とあるのは「税率の異なるごとに区分した資産の譲渡等の」と、同項第三号ハ中「内容」とあるのは「内容(当該仕入れに係る対価の返還等が他の者から受けた三十一年軽減対象資産の譲渡等に係るものである場合には、仕入れに係る対価の返還等の内容及び三十一年軽減対象資産の譲渡等に係るものである旨)」と、同項第五号ハ中「内容」とあるのは「内容(当該貸倒れに係る課税資産の譲渡等が三十一年軽減対象資産の譲渡等である場合には、資産の内容及び三十一年軽減対象資産の譲渡等である旨)」と、同号ニ中「貸倒れ」とあるのは「税率の異なるごとに区分した貸倒れ」と、同条第三項中「課税資産の譲渡等(」とあるのは「課税資産の譲渡等(三十一年軽減対象資産の譲渡等に該当するものを除く。)(」と、「)と」とあるのは「)と三十一年軽減対象資産の譲渡等(法第三十七条第一項の規定の適用を受ける事業者にあつては、令第五十七条第五項第一号から第六号までに掲げる事業の種類ごとの三十一年軽減対象資産の譲渡等)と」と、「に区分した」とあるのは「とにそれぞれ区分した」とする。