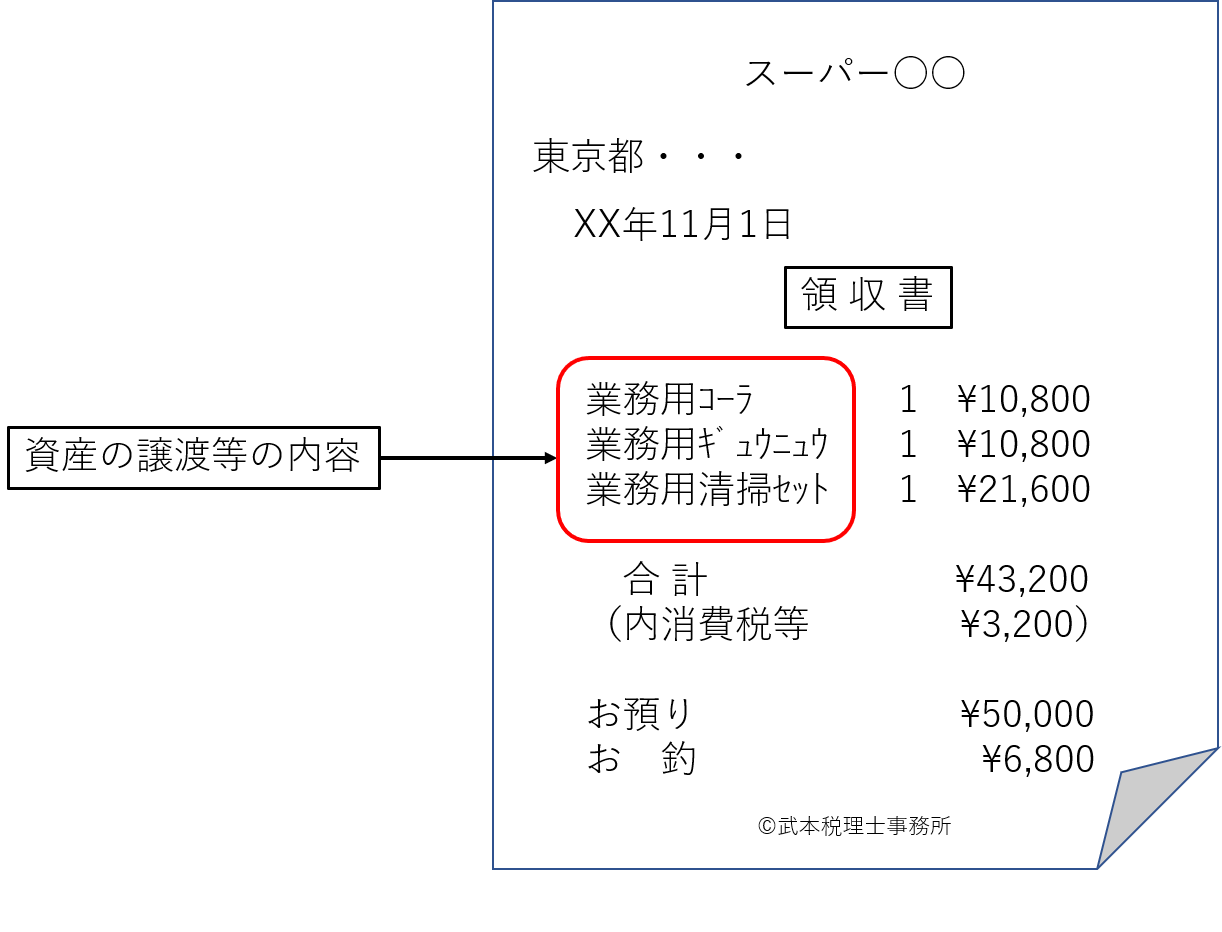

問107 当店は、小売業(スーパーマーケット)を営む事業者です。これまで、現行の制度における記載事項を満たす請求書等として、下記のようなレシートを取引先に交付しています。今後、令和元年(2019年)10月からは、区分記載請求書等保存方式における請求書等としての記載事項を満たすレシートを取引先に交付したいと考えています。この場合、当店は、どのような対応が必要でしょうか。

【答】

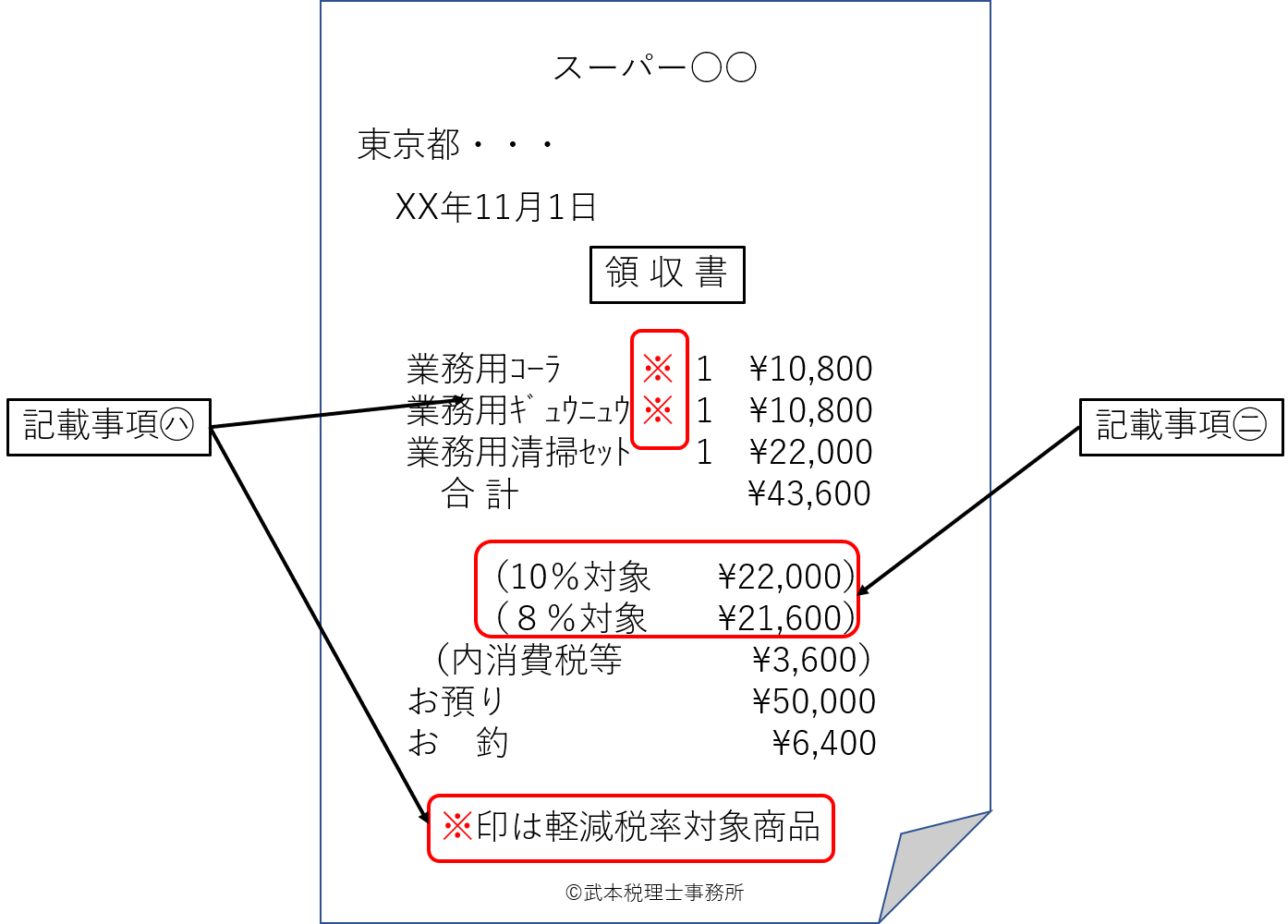

令和元年(2019年)10月から、仕入税額控除の要件として保存すべき請求書等には、以下の事項が記載されていることが必要です(これまでの請求書等の記載事項に加え、下線部分が追加されました。改正法附則34②)。

| ㋑ | 書類の作成者の氏名又は名称 |

| ㋺ | 課税資産の譲渡等を行った年月日 |

| ㋩ | 課税資産の譲渡等に係る資産又は役務の内容(課税資産の譲渡等が軽減対象資産の譲渡等である場合には、資産の内容及び軽減対象資産の譲渡等である旨 ) |

| ㋥ | 税率ごとに合計した課税資産の譲渡等の対価の額 |

| ㋭ | 書類の交付を受ける当該事業者の氏名又は名称 |

したがって、貴店の対応としては、これまで請求書等保存方式における請求書等としての記載事項を満たすものを取引先に交付していたため、令和元年(2019年)10月からは区分記載請求書等保存方式における請求書等として、これまでの記載事項に加え、次のように「軽減対象資産の譲渡等である旨」及び「税率ごとに合計した課税資産の譲渡等の対価の額」を記載することが必要です。

(注)

1 レシート(領収書等)についても請求書等に含まれます。

2 3万円未満の取引に係る仕入税額控除については、従前同様に請求書等の保存がなくても、法令に規定する事項が記載された帳簿の保存のみで適用することができます(消法30⑦、消令49①一)。この際、帳簿には、これまでの記載事項に加え、「軽減対象資産の譲渡等に係るものである旨」を記載することが必要となります(改正法附則34②)。

(参考)「仕入先から受け取った請求書等に『軽減対象資産の譲渡等である旨』等の記載がなかった場合の追記」については、問14をご参照ください。

出所:国税庁

消費税法より抜粋

消費税法30

(仕入れに係る消費税額の控除)

第三十条 事業者(第九条第一項本文の規定により消費税を納める義務が免除される事業者を除く。)が、国内において行う課税仕入れ(特定課税仕入れに該当するものを除く。以下この条及び第三十二条から第三十六条までにおいて同じ。)若しくは特定課税仕入れ又は保税地域から引き取る課税貨物については、次の各号に掲げる場合の区分に応じ当該各号に定める日の属する課税期間の第四十五条第一項第二号に掲げる課税標準額に対する消費税額(以下この章において「課税標準額に対する消費税額」という。)から、当該課税期間中に国内において行つた課税仕入れに係る消費税額(当該課税仕入れに係る支払対価の額に百八分の六・三を乗じて算出した金額をいう。以下この章において同じ。)、当該課税期間中に国内において行つた特定課税仕入れに係る消費税額(当該特定課税仕入れに係る支払対価の額に百分の六・三を乗じて算出した金額をいう。以下この章において同じ。)及び当該課税期間における保税地域からの引取りに係る課税貨物(他の法律又は条約の規定により消費税が免除されるものを除く。以下この章において同じ。)につき課された又は課されるべき消費税額(附帯税の額に相当する額を除く。次項において同じ。)の合計額を控除する。

一 国内において課税仕入れを行つた場合 当該課税仕入れを行つた日

二 国内において特定課税仕入れを行つた場合 当該特定課税仕入れを行つた日

三 保税地域から引き取る課税貨物につき第四十七条第一項の規定による申告書(同条第三項の場合を除く。)又は同条第二項の規定による申告書を提出した場合 当該申告に係る課税貨物(第六項において「一般申告課税貨物」という。)を引き取つた日

四 保税地域から引き取る課税貨物につき特例申告書を提出した場合(当該特例申告書に記載すべき第四十七条第一項第一号又は第二号に掲げる金額につき決定(国税通則法第二十五条(決定)の規定による決定をいう。以下この号において同じ。)があつた場合を含む。以下同じ。) 当該特例申告書を提出した日又は当該申告に係る決定(以下「特例申告に関する決定」という。)の通知を受けた日

2 前項の場合において、同項に規定する課税期間における課税売上高が五億円を超えるとき、又は当該課税期間における課税売上割合が百分の九十五に満たないときは、同項の規定により控除する課税仕入れに係る消費税額、特定課税仕入れに係る消費税額及び同項に規定する保税地域からの引取りに係る課税貨物につき課された又は課されるべき消費税額(以下この章において「課税仕入れ等の税額」という。)の合計額は、同項の規定にかかわらず、次の各号に掲げる場合の区分に応じ当該各号に定める方法により計算した金額とする。

一 当該課税期間中に国内において行つた課税仕入れ及び特定課税仕入れ並びに当該課税期間における前項に規定する保税地域からの引取りに係る課税貨物につき、課税資産の譲渡等にのみ要するもの、課税資産の譲渡等以外の資産の譲渡等(以下この号において「その他の資産の譲渡等」という。)にのみ要するもの及び課税資産の譲渡等とその他の資産の譲渡等に共通して要するものにその区分が明らかにされている場合 イに掲げる金額にロに掲げる金額を加算する方法

イ 課税資産の譲渡等にのみ要する課税仕入れ、特定課税仕入れ及び課税貨物に係る課税仕入れ等の税額の合計額

ロ 課税資産の譲渡等とその他の資産の譲渡等に共通して要する課税仕入れ、特定課税仕入れ及び課税貨物に係る課税仕入れ等の税額の合計額に課税売上割合を乗じて計算した金額

二 前号に掲げる場合以外の場合 当該課税期間における課税仕入れ等の税額の合計額に課税売上割合を乗じて計算する方法

3 前項第一号に掲げる場合において、同号ロに掲げる金額の計算の基礎となる同号ロに規定する課税売上割合に準ずる割合(当該割合が当該事業者の営む事業の種類の異なるごと又は当該事業に係る販売費、一般管理費その他の費用の種類の異なるごとに区分して算出したものである場合には、当該区分して算出したそれぞれの割合。以下この項において同じ。)で次に掲げる要件の全てに該当するものがあるときは、当該事業者の第二号に規定する承認を受けた日の属する課税期間以後の課税期間については、前項第一号の規定にかかわらず、同号ロに掲げる金額は、当該課税売上割合に代えて、当該割合を用いて計算した金額とする。ただし、当該割合を用いて計算することをやめようとする旨を記載した届出書を提出した日の属する課税期間以後の課税期間については、この限りでない。

一 当該割合が当該事業者の営む事業の種類又は当該事業に係る販売費、一般管理費その他の費用の種類に応じ合理的に算定されるものであること。

二 当該割合を用いて前項第一号ロに掲げる金額を計算することにつき、その納税地を所轄する税務署長の承認を受けたものであること。

4 第二項第一号に掲げる場合に該当する事業者は、同項の規定にかかわらず、当該課税期間中に国内において行つた課税仕入れ及び特定課税仕入れ並びに当該課税期間における第一項に規定する保税地域からの引取りに係る課税貨物につき、同号に定める方法に代え、第二項第二号に定める方法により第一項の規定により控除される課税仕入れ等の税額の合計額を計算することができる。

5 第二項又は前項の場合において、第二項第二号に定める方法により計算することとした事業者は、当該方法により計算することとした課税期間の初日から同日以後二年を経過する日までの間に開始する各課税期間において当該方法を継続して適用した後の課税期間でなければ、同項第一号に定める方法により計算することは、できないものとする。

6 第一項に規定する課税仕入れに係る支払対価の額とは、課税仕入れの対価の額(対価として支払い、又は支払うべき一切の金銭又は金銭以外の物若しくは権利その他経済的な利益の額とし、当該課税仕入れに係る資産を譲り渡し、若しくは貸し付け、又は当該課税仕入れに係る役務を提供する事業者に課されるべき消費税額及び当該消費税額を課税標準として課されるべき地方消費税額(これらの税額に係る附帯税の額に相当する額を除く。第九項第一号において同じ。)に相当する額がある場合には、当該相当する額を含む。)をいい、第一項に規定する特定課税仕入れに係る支払対価の額とは、特定課税仕入れの対価の額(対価として支払い、又は支払うべき一切の金銭又は金銭以外の物若しくは権利その他経済的な利益の額をいう。)をいい、同項に規定する保税地域からの引取りに係る課税貨物とは、保税地域から引き取つた一般申告課税貨物又は特例申告書の提出若しくは特例申告に関する決定に係る課税貨物をいい、第二項に規定する課税期間における課税売上高とは、当該事業者が当該課税期間中に国内において行つた課税資産の譲渡等の対価の額(第二十八条第一項に規定する対価の額をいう。以下この項及び第九項第一号において同じ。)の合計額から当該課税期間における売上げに係る税抜対価の返還等の金額(当該課税期間中に行つた第三十八条第一項に規定する売上げに係る対価の返還等の金額から同項に規定する売上げに係る対価の返還等の金額に係る消費税額に六十三分の八十を乗じて算出した金額を控除した金額をいう。)の合計額を控除した残額(当該課税期間が一年に満たない場合には、当該残額を当該課税期間の月数(当該月数は、暦に従つて計算し、一月に満たない端数を生じたときは、これを一月とする。)で除し、これに十二を乗じて計算した金額)をいい、第二項に規定する課税売上割合とは、当該事業者が当該課税期間中に国内において行つた資産の譲渡等(特定資産の譲渡等に該当するものを除く。)の対価の額の合計額のうちに当該事業者が当該課税期間中に国内において行つた課税資産の譲渡等の対価の額の合計額の占める割合として政令で定めるところにより計算した割合をいう。

7 第一項の規定は、事業者が当該課税期間の課税仕入れ等の税額の控除に係る帳簿及び請求書等(同項に規定する課税仕入れに係る支払対価の額の合計額が少額である場合、特定課税仕入れに係るものである場合その他の政令で定める場合における当該課税仕入れ等の税額については、帳簿)を保存しない場合には、当該保存がない課税仕入れ、特定課税仕入れ又は課税貨物に係る課税仕入れ等の税額については、適用しない。ただし、災害その他やむを得ない事情により、当該保存をすることができなかつたことを当該事業者において証明した場合は、この限りでない。

8 前項に規定する帳簿とは、次に掲げる帳簿をいう。

一 課税仕入れ等の税額が課税仕入れに係るものである場合には、次に掲げる事項が記載されているもの

イ 課税仕入れの相手方の氏名又は名称

ロ 課税仕入れを行つた年月日

ハ 課税仕入れに係る資産又は役務の内容

ニ 第一項に規定する課税仕入れに係る支払対価の額

二 課税仕入れ等の税額が特定課税仕入れに係るものである場合には、次に掲げる事項が記載されているもの

イ 特定課税仕入れの相手方の氏名又は名称

ロ 特定課税仕入れを行つた年月日

ハ 特定課税仕入れの内容

ニ 第一項に規定する特定課税仕入れに係る支払対価の額

ホ 特定課税仕入れに係るものである旨

三 課税仕入れ等の税額が第一項に規定する保税地域からの引取りに係る課税貨物に係るものである場合には、次に掲げる事項が記載されているもの

イ 課税貨物を保税地域から引き取つた年月日(課税貨物につき特例申告書を提出した場合には、保税地域から引き取つた年月日及び特例申告書を提出した日又は特例申告に関する決定の通知を受けた日)

ロ 課税貨物の内容

ハ 課税貨物の引取りに係る消費税額及び地方消費税額(これらの税額に係る附帯税の額に相当する額を除く。次項第三号において同じ。)又はその合計額

9 第七項に規定する請求書等とは、次に掲げる書類をいう。

一 事業者に対し課税資産の譲渡等(第七条第一項、第八条第一項その他の法律又は条約の規定により消費税が免除されるものを除く。以下この号において同じ。)を行う他の事業者(当該課税資産の譲渡等が卸売市場においてせり売又は入札の方法により行われるものその他の媒介又は取次ぎに係る業務を行う者を介して行われるものである場合には、当該媒介又は取次ぎに係る業務を行う者)が、当該課税資産の譲渡等につき当該事業者に交付する請求書、納品書その他これらに類する書類で次に掲げる事項(当該課税資産の譲渡等が小売業その他の政令で定める事業に係るものである場合には、イからニまでに掲げる事項)が記載されているもの

イ 書類の作成者の氏名又は名称

ロ 課税資産の譲渡等を行つた年月日(課税期間の範囲内で一定の期間内に行つた課税資産の譲渡等につきまとめて当該書類を作成する場合には、当該一定の期間)

ハ 課税資産の譲渡等に係る資産又は役務の内容

ニ 課税資産の譲渡等の対価の額(当該課税資産の譲渡等に係る消費税額及び地方消費税額に相当する額がある場合には、当該相当する額を含む。)

ホ 書類の交付を受ける当該事業者の氏名又は名称

二 事業者がその行つた課税仕入れにつき作成する仕入明細書、仕入計算書その他これらに類する書類で次に掲げる事項が記載されているもの(当該書類に記載されている事項につき、当該課税仕入れの相手方の確認を受けたものに限る。)

イ 書類の作成者の氏名又は名称

ロ 課税仕入れの相手方の氏名又は名称

ハ 課税仕入れを行つた年月日(課税期間の範囲内で一定の期間内に行つた課税仕入れにつきまとめて当該書類を作成する場合には、当該一定の期間)

ニ 課税仕入れに係る資産又は役務の内容

ホ 第一項に規定する課税仕入れに係る支払対価の額

三 課税貨物を保税地域から引き取る事業者が税関長から交付を受ける当該課税貨物の輸入の許可(関税法第六十七条(輸出又は輸入の許可)に規定する輸入の許可をいう。)があつたことを証する書類その他の政令で定める書類で次に掲げる事項が記載されているもの

イ 納税地を所轄する税関長

ロ 課税貨物を保税地域から引き取ることができることとなつた年月日(課税貨物につき特例申告書を提出した場合には、保税地域から引き取ることができることとなつた年月日及び特例申告書を提出した日又は特例申告に関する決定の通知を受けた日)

ハ 課税貨物の内容

ニ 課税貨物に係る消費税の課税標準である金額並びに引取りに係る消費税額及び地方消費税額

ホ 書類の交付を受ける事業者の氏名又は名称

10 第七項に規定する帳簿の記載事項の特例、当該帳簿及び同項に規定する請求書等の保存に関する事項その他前各項の規定の適用に関し必要な事項は、政令で定める。

消費税法施行令より抜粋

消費税法施行令49

(課税仕入れ等の税額の控除に係る帳簿等の記載事項等)

第四十九条 法第三十条第七項に規定する政令で定める場合は、次に掲げる場合とする。

一 法第三十条第一項に規定する課税仕入れに係る支払対価の額の合計額が三万円未満である場合

二 法第三十条第一項に規定する課税仕入れに係る支払対価の額の合計額が三万円以上である場合において、同条第七項に規定する請求書等の交付を受けなかつたことにつきやむを得ない理由があるとき(同項に規定する帳簿に当該やむを得ない理由及び当該課税仕入れの相手方の住所又は所在地(国税庁長官が指定する者に係るものを除く。)を記載している場合に限る。)。

三 特定課税仕入れに係るものである場合

2 再生資源卸売業その他不特定かつ多数の者から課税仕入れ(特定課税仕入れに該当するものを除く。以下この条及び第五十四条第一項第一号において同じ。)を行う事業で再生資源卸売業に準ずるものに係る課税仕入れについては、法第三十条第八項第一号の規定により同条第七項の帳簿に記載することとされている事項のうち同号イに掲げる事項は、同号の規定にかかわらず、その記載を省略することができる。

3 卸売市場においてせり売又は入札の方法により行われる課税仕入れその他の媒介又は取次ぎに係る業務を行う者を介して行われる課税仕入れについては、法第三十条第八項第一号の規定により同条第七項の帳簿に記載することとされている事項のうち同号イに掲げる事項は、同号の規定にかかわらず、当該事項に代えて当該媒介又は取次ぎに係る業務を行う者の氏名又は名称とすることができる。

4 法第三十条第九項第一号に規定する政令で定める事業は、次に掲げる事業とする。

一 小売業、飲食店業、写真業及び旅行業

二 道路運送法(昭和二十六年法律第百八十三号)第三条第一号ハ(種類)に規定する一般乗用旅客自動車運送事業(当該一般乗用旅客自動車運送事業として行う旅客の運送の引受けが営業所のみにおいて行われるものとして同法第九条の三第一項(一般乗用旅客自動車運送事業の運賃及び料金)の国土交通大臣の認可を受けた運賃及び料金が適用されるものを除く。)

三 駐車場業(不特定かつ多数の者に自動車その他の車両の駐車のための場所を提供するものに限る。)

四 前三号に掲げる事業に準ずる事業で不特定かつ多数の者に資産の譲渡等を行うもの

5 法第三十条第九項第三号に規定する政令で定める書類は、次に掲げる書類とする。

一 関税法第六十七条(輸出又は輸入の許可)に規定する輸入の許可(第三号、第七号、第八号及び第七十一条第四項において「輸入の許可」という。)があつたことを証する書類

二 特例申告書の提出があつたことを証する書類

三 関税法第七十三条第一項(輸入の許可前における貨物の引取り)の規定により税関長の承認を受けて輸入の許可前に保税地域から課税貨物を引き取つた場合における同項の承認があつたことを証する書類

四 国税通則法第三十二条第三項(賦課決定)に規定する賦課決定通知書(同条第一項第一号に掲げる場合にあつては、納税告知書)

五 輸入品に対する内国消費税の徴収等に関する法律第七条第七項(郵便物の内国消費税の納付等)の規定により賦課決定通知書とみなされる同条第一項の郵便物に係る同項の書面

六 輸入品に対する内国消費税の徴収等に関する法律第七条第八項において準用する関税法第七十七条第六項(郵便物の関税の納付等)の規定により税関長の承認を受けて消費税の納付前に郵便物を受け取つた場合における同項の承認があつたことを証する書類

七 国税通則法第十九条第三項(修正申告)に規定する修正申告書(輸入の許可後に提出されたものに限る。)の提出があつたことを証する書類

八 国税通則法第二十八条第一項(更正又は決定の手続)に規定する更正通知書(輸入の許可後に行われた同項の更正に係るものに限る。)又は決定通知書

九 関税法第八十五条第一項(公売代金等の充当及び供託)の規定による公売又は売却に係る代金が充当されたことを証する書類

6 前項各号に掲げる書類には、関税法第百二条第一項(証明書類の交付及び統計の閲覧等)の規定に基づき税関長が交付した同項の証明書類で前項各号に掲げる書類に関するものを含むものとする。

附則〔平成二八年三月三一日法律第一三号抄〕より抜粋

改正法附則34

(三十一年軽減対象資産の譲渡等に係る税率等に関する経過措置)

第三十四条 事業者が、平成三十一年十月一日(以下附則第四十条までにおいて「三十一年適用日」という。)から三十五年施行日の前日までの間に国内において行う課税資産の譲渡等(消費税法第二条第一項第九号に規定する課税資産の譲渡等をいい、同項第八号の二に規定する特定資産の譲渡等に該当するものを除く。以下附則第五十二条までにおいて同じ。)のうち次に掲げるもの(以下附則第三十九条までにおいて「三十一年軽減対象資産の譲渡等」という。)及び保税地域(同項第二号に規定する保税地域をいう。以下附則第四十六条までにおいて同じ。)から引き取られる課税貨物(同項第十一号に規定する課税貨物をいう。以下同条までにおいて同じ。)のうち第一号に規定する飲食料品に該当するものに係る消費税の税率は、同法第二十九条の規定にかかわらず、百分の六・二四とする。

一 飲食料品(食品表示法(平成二十五年法律第七十号)第二条第一項に規定する食品(酒税法(昭和二十八年法律第六号)第二条第一項に規定する酒類を除く。以下この号において単に「食品」という。)をいい、食品と食品以外の資産が一の資産を形成し、又は構成しているもののうち政令で定める資産を含む。以下この号において同じ。)の譲渡(次に掲げる課税資産の譲渡等は、含まないものとする。)

イ 飲食店業その他の政令で定める事業を営む者が行う食事の提供(テーブル、椅子、カウンターその他の飲食に用いられる設備のある場所において飲食料品を飲食させる役務の提供をいい、当該飲食料品を持帰りのための容器に入れ、又は包装を施して行う譲渡は、含まないものとする。)

ロ 課税資産の譲渡等の相手方が指定した場所において行う加熱、調理又は給仕等の役務を伴う飲食料品の提供(老人福祉法(昭和三十八年法律第百三十三号)第二十九条第一項に規定する有料老人ホームその他の人が生活を営む場所として政令で定める施設において行う政令で定める飲食料品の提供を除く。)

二 一定の題号を用い、政治、経済、社会、文化等に関する一般社会的事実を掲載する新聞(一週に二回以上発行する新聞に限る。)の定期購読契約(当該新聞を購読しようとする者に対して、当該新聞を定期的に継続して供給することを約する契約をいう。)に基づく譲渡

2 三十一年適用日から三十五年施行日の前日までの間における消費税法第三十条、第三十二条、第三十六条、第三十八条、第三十九条、第四十三条、第四十五条及び第四十七条の規定の適用については、次の表の上欄に掲げる同法の規定中同表の中欄に掲げる字句は、それぞれ同表の下欄に掲げる字句とする。この場合において、読み替えられたこれらの規定は、この附則に別段の定めがあるものを除き、三十一年適用日以後に国内において事業者が行う資産の譲渡等(同法第二条第一項第八号に規定する資産の譲渡等をいう。以下附則第五十条までにおいて同じ。)及び三十一年適用日以後に国内において事業者が行う課税仕入れ(同項第十二号に規定する課税仕入れをいう。以下附則第五十三条までにおいて同じ。)並びに三十一年適用日以後に保税地域から引き取られる課税貨物に係る消費税について適用し、三十一年適用日前に国内において事業者が行った資産の譲渡等及び三十一年適用日前に国内において事業者が行った課税仕入れ並びに三十一年適用日前に保税地域から引き取った課税貨物に係る消費税については、なお従前の例による。

| 第三十条第一項 | 百十分の七・八 | 百十分の七・八(当該課税仕入れが他の者から受けた三十一年軽減対象資産の譲渡等(所得税法等の一部を改正する法律(平成二十八年法律第十五号)附則第三十四条第一項に規定する三十一年軽減対象資産の譲渡等をいう。以下この章において同じ。)に係るものである場合には、百八分の六・二四) |

| 第三十条第八項第一号ハ | 内容 | 内容(当該課税仕入れが他の者から受けた三十一年軽減対象資産の譲渡等に係るものである場合には、資産の内容及び三十一年軽減対象資産の譲渡等に係るものである旨) |

| 第三十条第九項第一号ハ | 内容 | 内容(当該課税資産の譲渡等が三十一年軽減対象資産の譲渡等である場合には、資産の内容及び三十一年軽減対象資産の譲渡等である旨) |

| 第三十条第九項第一号ニ | 課税資産の譲渡等の | 税率の異なるごとに区分して合計した課税資産の譲渡等の |

| 第三十条第九項第二号ニ | 内容 | 内容(当該課税仕入れが他の者から受けた三十一年軽減対象資産の譲渡等に係るものである場合には、資産の内容及び三十一年軽減対象資産の譲渡等に係るものである旨) |

| 第三十条第九項第二号ホ | 第一項 | 税率の異なるごとに区分して合計した第一項 |

| 第三十二条第一項第一号 | 百十分の七・八 | 百十分の七・八(当該仕入れに係る対価の返還等が他の者から受けた三十一年軽減対象資産の譲渡等に係るものである場合には、百八分の六・二四) |

| 第三十六条第一項 | 百十分の七・八 | 百十分の七・八(当該課税仕入れに係る棚卸資産が他の者から受けた三十一年軽減対象資産の譲渡等に係るものである場合又は当該課税貨物が所得税法等の一部を改正する法律(平成二十八年法律第十五号)附則第三十四条第一項第一号に規定する飲食料品に該当するものである場合には、百八分の六・二四) |

| 第三十八条第一項 | 百分の十 | 百分の十(当該課税資産の譲渡等が三十一年軽減対象資産の譲渡等である場合には、百分の八) |

| 百十分の七・八 | 百十分の七・八(当該売上げに係る対価の返還等が三十一年軽減対象資産の譲渡等に係るものである場合には、百八分の六・二四) | |

| 第三十九条第一項 | 百十分の七・八 | 百十分の七・八(当該税込価額が三十一年軽減対象資産の譲渡等に係るものである場合には、百八分の六・二四) |

| 第四十三条第一項第一号 | 課税資産の譲渡等に係る | 課税資産の譲渡等に係る税率の異なるごとに区分した |

| 第四十三条第一項第二号 | 課税標準額 | 税率の異なるごとに区分した課税標準額 |

| 第四十五条第一項第一号 | )に係る | )に係る税率の異なるごとに区分した |

| 第四十五条第一項第二号 | 課税標準額 | 税率の異なるごとに区分した課税標準額 |

| 第四十七条第一項第一号 | 数量及び | 数量、 |

| いう。) | いう。)及び税率 |

3 前項前段の規定の適用がある場合における消費税法第三十条第七項の規定の適用については、前項前段の規定による読替え前の同法第三十条第九項第一号に掲げる書類の交付を受けた事業者が、当該書類に係る課税資産の譲渡等の事実に基づき次に掲げる記載事項に係る追記をした当該書類を保存するときは、消費税法第三十条第七項に規定する請求書等の保存があるものとみなして、同項の規定を適用する。

一 消費税法第三十条第九項第一号ハに掲げる記載事項(当該記載事項のうち、課税資産の譲渡等が三十一年軽減対象資産の譲渡等である旨に限る。)

二 消費税法第三十条第九項第一号ニに掲げる記載事項

4 第一項の規定の適用を受ける三十一年軽減対象資産の譲渡等に係る課税仕入れ等の税額(消費税法第三十条第二項に規定する課税仕入れ等の税額をいう。)の計算方法その他前三項の規定の適用に関し必要な事項は、政令で定める。